Nein! zur Armut der Frauen im Alter

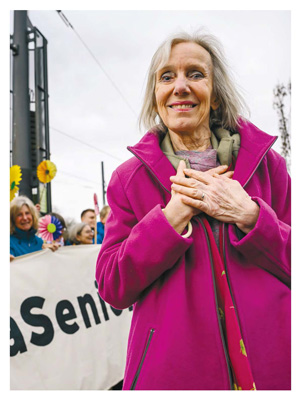

Eva Kreienkamp schreibt nicht nur über Altersvorsorge, sie praktiziert sie selber. „Frauen holen bei der Rente auf, aber sie müssen auch etwas tun dafür“, sagt die Co-Autorin der Studie „Frauen und ihre Altersvorsorge“. Sie hat frohe Nachrichten vor allem für jüngere und gut ausgebildete Frauen: Vier von fünf werden später bei der gesetzlichen Rente mit gleichaltrigen Männern gleichziehen können.

Noch jedoch gibt es deutliche Geschlechtsunterschiede bei den Rentenzahlungen, die vor allem mit der geringeren Erwerbstätigkeit von Frauen zu tun haben. Bei einer durchschnittlichen Lebenserwartung von 79 Jahren bezieht ein Mann in Westdeutschland im Schnitt gesamt 184373 Euro Rente, nämlich monatlich im Mittel 1097,46 Euro, eine Frau jedoch nur 107238 Euro, 470,34 Euro im Monat. Und das, obwohl ihre Lebenserwartung mit 84 Jahren fünf Jahre über der des Mannes liegt.

Der Grund für diese Rentenlücke von bis zu 35 Prozent liegt ausschließlich darin, dass Frauen dieser Generation tendenziell weniger und leider auch in schlechter bezahlten Berufen gearbeitet haben. Schon für Ostdeutschland ist die Rentenlücke mit 16 Prozent nur knapp halb so groß.

In Zukunft wird sie sich kontinuierlich schließen, weil immer mehr Frauen immer länger und auch in besser bezahlten Berufen arbeiten. „Die alte Rolle der Nur-Hausfrau und Mutter wird abgelöst vom Modell der erwerbsorientierten Frau, die Karriere und Familie unter einen Hut bringt“, sagt Expertin Kreienkamp, die die Studie im Auftrag des Deutschen Institutes für Altersvorsorge (DIA) gemeinsam mit ihren Kolleginnen Gerda Frisch und Julia Gabrysch angefertigt hat. Sie basiert auf einer repräsentativen Befragung von 1035 Frauen zwischen 18 und über 70 Jahren.

Vier von fünf Frauen kümmern sich danach selbst um ihre Rente, statt wie früher oft üblich auf ihren Mann zu vertrauen. Fast zwei Drittel zahlen Beiträge für die gesetzliche Rentenversicherung und immerhin mehr als die Hälfte hat eine private zusätzliche Altersvorsorge.

Das ist auch deshalb notwendig, weil durch die letzte Rentenreform die gesetzliche Rente deutlich reduziert wurde. Stattdessen fördert der Staat die private Vorsorge, beispielsweise durch die nach dem früheren Arbeitsminister Walter Riester benannte Riester-Rente. Die ist insbesondere für Frauen mit Kindern attraktiv, weil in dem Fall die staatliche Zulage bis zu 90 Prozent betragen kann.

Dieser Spezialfall wird dann erreicht, wenn eine Mutter in Elternzeit mit zwei Kindern (von denen eines nach 2008 geboren ist) ihren Riestervertrag weiterlaufen lässt und den Mindestbeitrag von 60 Euro pro Jahr einzahlt. Der Staat legt dann Jahr für Jahr 639 Euro Förderung drauf: 154 Euro für sie selbst, 185 Euro für das vor 2008 geborene Kind und 300 Euro für das nach 2008 geborene Kind. Eine Mutter von nach 2008 geborenen Kindern käme bei einem Eigenbetrag von 60 Euro so sogar auf eine Förderung von 754 Euro pro Jahr.

Positiv dabei ist auch, dass die Einzahlungen in Riesterverträge relativ geschützt sind: Der Anbieter muss mindestens die Summe der eingezahlten Beträge wieder auszahlen (eventuelle Zinsen könnten allerdings auf der Strecke bleiben). Auch bei Hartz-IV-Bezug dürfen Riester-Verträge nicht angerechnet werden.

Angesichts derart attraktiver staatlicher Förderung sollten sich auch 400-Euro-Jobber überlegen, ob sie nicht ebenfalls „riestern“ wollen. Sie müssen dazu die pauschalen Rentenversicherungsbeiträge ihres Arbeitgebers von 15 auf 19,9 Prozent aufstocken und darauf achten, dass sie den jährlichen Mindestbeitrag von 60 Euro erreichen. Wer gerade knapp bei Kasse ist, kann die Zahlungen ohne Nachteile aussetzen.

Bei Rentenbeginn kann bis zu 30 Prozent des Kapitals auf einen Schlag angefordert werden. Und beim Tod des Partners kann das vorhandene Guthaben in den eigenen Vertrag überführt werden.

Ebenfalls interessant ist die betriebliche Altersvorsorge, die immerhin eine von vier der in der DIA-Studie befragten Frauen in Anspruch nimmt. Hier ergibt sich der Vorteil meist durch Zulagen des Arbeitgebers sowie Steuervorteile. Auf die Sparbeiträge fallen keine Steuern und Sozialabgaben an. Sie müssen dann erst bei Rentenbezug geleistet werden, wo zumindest die Steuersätze durch die so genannte Steuerprogression in der Regel niedriger sind.

Wie die DIA-Studie ergeben hat, sparen fast drei Viertel der Frauen zusätzlich privat in dieser Form. 43 Prozent nutzen Sparkonten und Versicherungsprodukte, 14 Prozent kaufen Wertpapiere, Fonds oder Immobilien. Ihr Motiv ist eindeutig: finanzielle Unabhängigkeit und Sicherung des Lebensstandards im Alter.